Возможность заключения сделок шорт и лонг на бирже криптовалют позволяет зарабатывать как на росте, так и на падении стоимости монет. Главное – знать, куда будет двигаться цена. Более подробно об этом мы расскажем в сегодняшней статье.

Содержание

Лонг: покупаем подешевле, продаем подороже

Начнем с самого популярного вида ордеров. Лонг или, как его еще называют, длинная позиция, предполагает покупку актива с целью дальнейшей продажи по более высокой цене. Как правило, с таких сделок и начинают новички.

Порядок действий при открытии длинных позиций следующий:

- Ищем и покупаем актив, который в скором времени должен вырасти в цене. Для этого необходимо тщательно проанализировать рынок.

- Ждем, когда цены пойдут вверх. Время ожидания зависит от умения анализировать рынок и точности прогноза. В некоторых случаях ждать приходится долго.

- Если расчет оказался верным, продаем актив по более высокой цене. Разница между ценой покупки и ценой продажи – это и есть наша прибыль.

Пример:

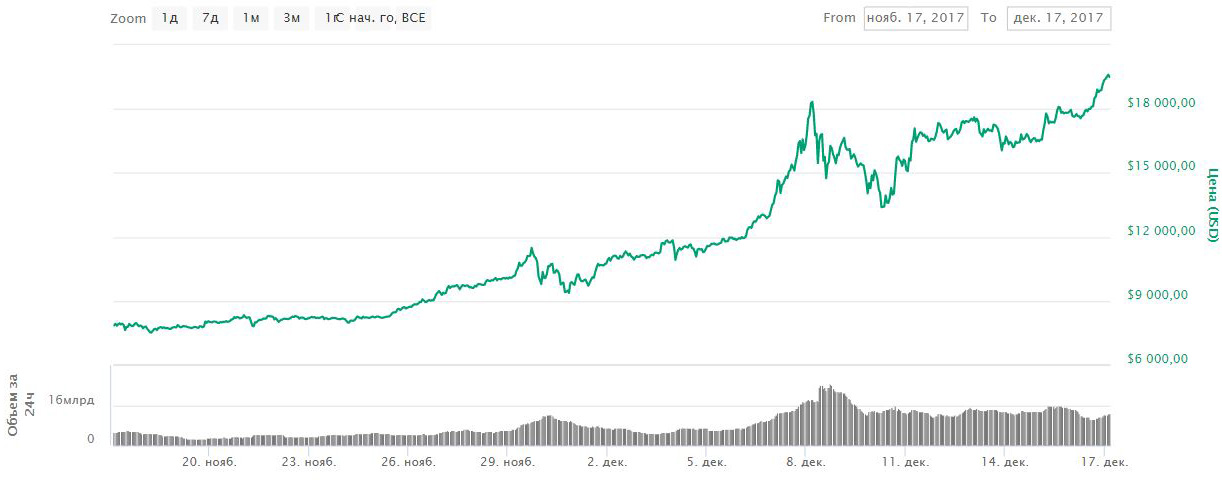

Конец 2017 года. Рынок активно растет. Одни эксперты говорят, что цена биткоина ничем не подкреплена и он скоро обвалится. Другие, наоборот, заявляют, что биткоин скоро завоюет весь мир и его цена очень скоро достигнет $1 млн.

Мы настроены оптимистично и 17.11.2017 покупаем 1 биткоин за $7850.

Проходит месяц, и мы решаем, что цена достигла максимального значения и дальше возможно падение.

Мы продаем свой биткоин 17.12.2017 по цене $19267. Наш заработок составил $11417 ($19267-$7850).

К сожалению, такой бурный рост не может продолжаться вечно. В середине декабря биткоин достиг своих ценовых максимумов. У тех, кто решил открыть длинные позиции на этих уровнях, было два варианта:

- Зафиксировать убыток (продать купленные биткоины по более низкой цене, чтобы не потерять еще больше).

- Продолжать ждать. Вполне возможно, цена вновь пробьет этот уровень и вырастет еще больше. Но когда это произойдет, можно только гадать.

Шорт: зарабатываем на падении

А теперь взглянем на график стоимости биткоина за 2018 год. Стоимость главной криптовалюты упала с $14112 до $3742.

Несмотря на несколько периодов роста, большую часть времени цена снижалась. Лонговать в такой ситуации очень опасно. Но существует еще один вид сделок – шорт. Именно они позволяют зарабатывать на падающем рынке.

Шорт (короткая позиция) – это продажа актива, которого у нас нет, с целью купить его в будущем по более низкой цене. Особенность данного вида сделок заключается в том, что падающий в цене актив нам придется взять в долг. После этого, мы сможем его продать. Как это сделать, мы поговорим ниже.

Фондовый рынок

Именно на фондовом рынке трейдерам пришла в голову мысль, что дешевеющие акции можно взять в долг и продать, а потом перезакупиться ими по более низким ценам.

Пример:

Акция компании «Х» стоит $16. Мы уверены, что цена явно завышена и в скором времени она упадет.

Мы берем в долг у своего брокера 100 акций и продаем их за $1600 (16*100).

Спустя 2 недели котировки снизились до $14. Мы снова вкладываем деньги в акции компании «Х». Но их покупка обойдется нам уже в $1400.

Купленные бумаги возвращаются брокеру, а наш доход составил $200.

Биржа криптовалют

Принцип работы здесь примерно такой же. Единственное отличие – на биржах криптовалют нет брокеров. Поэтому в долг может дать только сама площадка. Схема работы будет выглядеть следующим образом:

- Анализируем рынок и находим монеты, которые должны подешеветь.

- Берем их в долг у биржи и сразу же продаем.

- Когда цена упадет, выкупаем проданные монеты и возвращаем займ бирже. Разницу между суммой продажи и покупки оставляем себе – это наша прибыль.

На каких биржах можно шортить криптовалюту

Если лонг является классическим видом сделок и доступен на любой бирже, то шортить криптовалюту можно далеко не везде.

Маржинальная торговля

Как уже отмечалось выше, чтобы открыть короткую позицию необходимо взять криптовалюту в долг у биржи. А для этого нужно искать площадки, поддерживающие маржинальную торговлю. На большинстве криптовалютных бирж у трейдеров есть такая возможность. Исключение составляют EXMO и ряд более мелких площадок.

Список бирж, на которых доступна маржинальная торговля:

Мы перечислили только самые крупные и надежные биржи. Полный перечень включает в себя не один десяток названий, но вряд ли кому-то придет в голову торговать на Bit-Z или Cobinhood.

Как шортить на Binance

Для получения доступа к маржинальной торговле необходимо, чтобы была подключена 2-факторная авторизация и пройдена проверка личности.

В пункте меню «Баланс» переходим на вкладку «Маржа» и жмем кнопку «Открыть маржинальный счет».

После его активации появляется возможность переводить средства между биржевым и маржинальным счетом. Для этого жмем «Перевод» напротив выбранной валюты на маржинальном счете. В открывшемся окне вводим сумму и нажимаем кнопку «Подтвердить перевод».

Валюта, находящаяся на маржинальном счете может быть использована в качестве обеспечения по займу. Таким способом можно увеличить в 3 раза доступную для трейдинга сумму. Именно заемные средства будут использоваться для открытия коротких позиций.

Торговые сделки заключаются в пункте меню «Биржа». Пары, для которых доступна маржинальная торговля, помечены значком «М» в окне выбора валют (в правой верхней части экрана). При их выборе становится доступной вкладка «Маржа», располагающаяся под курсовым графиком. Трейдеры могут выставлять лимитные, рыночные и стоп-лимитные ордера. Порядок действий уже был описан выше:

- Выставляем ордер на продажу.

- Ждем, когда цена упадет.

- Приобретаем проданную валюту по более низкой цене.

- Гасим долг перед биржей.

Погасить долг можно путем нажатия на кнопку «Займ/погасить». В открывшемся окне на вкладке «Погасить» указываем сумму и жмем «Подтвердить погашение».

Шорт или лонг: что выбрать новичкам

Торговля на бирже в любом случае связана с риском. Причем это относится не только к криптовалютам. Задача трейдера заключается в том, чтобы найти оптимальный баланс между риском и доходностью. Рассмотрим 2 типа сделок.

При открытии длинных позиций заработок трейдера ничем не ограничен. Теоретически, токен, стоивший $100 может взлететь и до $100000. При этом упасть цена может только до нуля. Это означает, что максимально возможный убыток составит $100.

С шортом все обстоит иначе. Во-первых, использование кредитного плеча означает, что рост стоимости очень быстро обнулит баланс трейдера. А во-вторых, размер прибыли в таких сделках ограничен. Ведь монета не может упасть ниже нуля.

Пример:

Мы решаем зашортить токен стоимостью $100. Рассмотрим 2 варианта развития событий.

- Токен упал в цене в 10 раз. Отлично! Мы выкупаем его обратно за $10 и возвращаем долг. Наша прибыль составляет $90. Казалось бы, отличная сделка. Но давайте рассмотрим другой вариант.

- Токен вырос в цене в 10 раз. Теперь он стоит $1000. Чтобы отдать долг, нам придется к полученным от его продажи $100 добавить свои $900.

Эти два примера показывают, насколько опасными могут быть сделки с открытием коротких позиций. Такие операции способны принести неплохую прибыль в условиях падающего рынка, но они подходят для опытных трейдеров. Новичкам же лучше сосредоточиться на классической торговле и не пытаться подражать профессионалам.

Заключение

Лонг – это классический тип сделок, доступный на любой криптовалютной бирже. Он заключается в покупке недооцененных монет с целью их дальнейшей перепродажи по более высокой цене. Именно с таких сделок рекомендуется начинать торговлю новичкам.

Шорт – это более продвинутый метод заработка, позволяющий зарабатывать на падающем рынке. Его суть заключается в том, что трейдер берет у биржи в долг и продает дешевеющие монеты, чтобы в дальнейшем приобрести их по более низкой цене. Такой вариант торговли не рекомендуется использовать новичкам по причине ограниченности заработка и высокого риска получения убытка.

Читайте также:

(12 оценок, среднее: 3,58 из 5)

(12 оценок, среднее: 3,58 из 5)