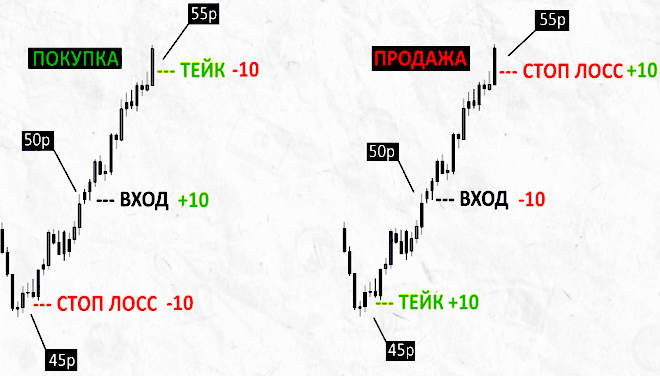

Тейк профит и стоп лосс — отложенные ордеры для ограничения риска, которые срабатывают автоматически. В русскоязычном интернете термины встречаются на английском, как Take Profit и Stop Loss.

Оба ордера незаменимы для реализации принципов мани-менеджмента, так как дают возможность управлять сделкой — фиксировать частичную/полную прибыль, переносить стоп в безубыток и прибыльную зону.

Содержание

Определение

Коротко об основных понятиях:

- Тейк профит — ордер, где прописывается, какой объём сделки должен быть закрыт и на каком уровне цены, когда котировки двигаются в направлении прогноза.

- Стоп лосс — ордер, аналогичный Take Profit, но устанавливается с другой стороны заявки — для закрытия позиции в случае движения цены в неблагоприятном направлении.

Функции

Роль стоп лосса в ограничении риска понятна — ордер препятствует увеличению убытка по сделке. Функция тейк профита для снижения риска не столь очевидна.

Известная заповедь рынка гласит — не спешите покидать позицию, пусть прибыль накапливается.

Однако, этот тезис относится в основном к акциям и индексам, от которых ожидается постоянный долгосрочный рост с умеренными коррекциями.

Предполагается, что инвестор приобретает недооценённый актив и ждёт, когда цена вырастет. При этом горизонт ожидания от 3-5 лет, таймфрейм для входа недели/месяцы.

На крипторынке инструментам свойственна высокая волатильность. Множество монет торгуются преимущественно в диапазоне — между сильными уровнями. За импульсом следует контримпульс, который заберёт прибыль обратно и легко выбьет сделку по стопу (хорошо, если в безубытке).

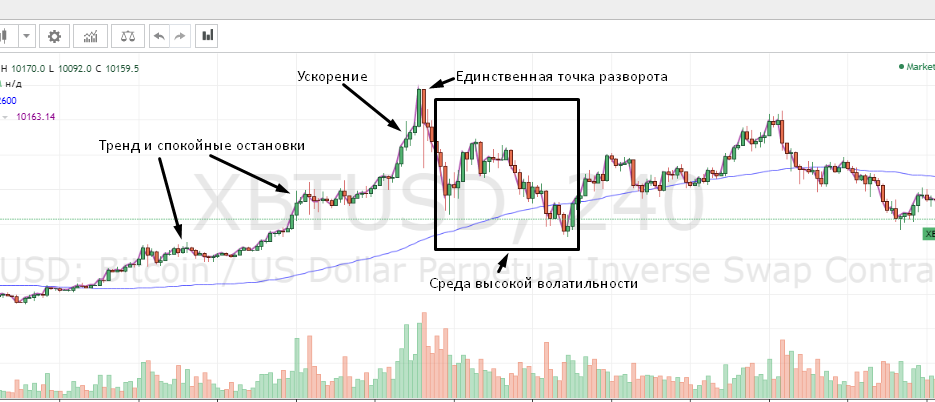

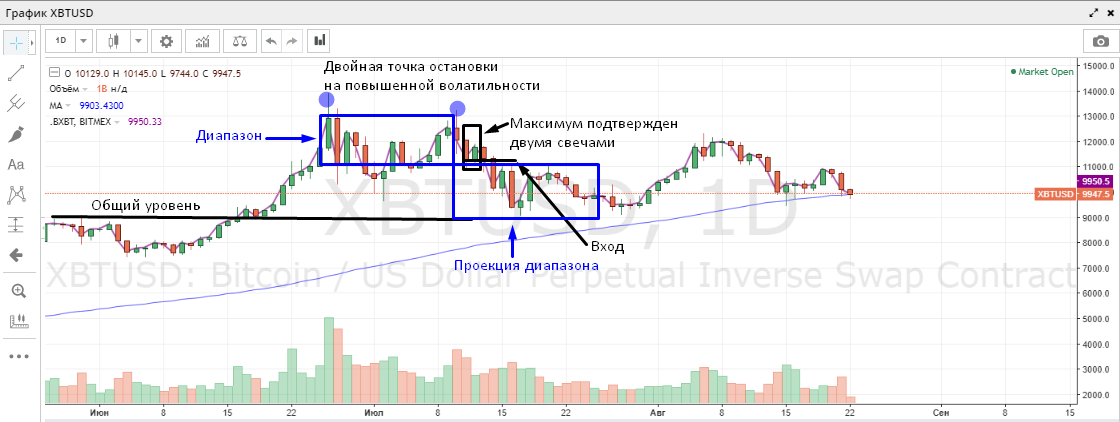

На рисунке показана схема сделки, которая была бы прервана из-за резкого нижнего теста, хотя в дальнейшем предполагаемая цель 50% отката и была достигнута.

Пост-трендовые коррекции Биткоина неоднократно достигали 80+%. Поэтому, при трейдинге с криптоактивами, тейк профит не просто фиксирует прибыль, но и спасает трейдера от её потери, поскольку ограничивает риск совершить неэффективную сделку.

Где поставить Stop Loss?

Зоны входа на рынке криптовалют — общие уровни, круглые числа, коррекции 50-60%. С паттернами сложнее — схемы складываются на всех криптопарах, но работают только на монетах с наибольшей капитализацией:

- Bitcoin и Cardano;

- Ethereum и Litecoin;

- Ripple, Tron и EOS;

- Bitcoin Cash.

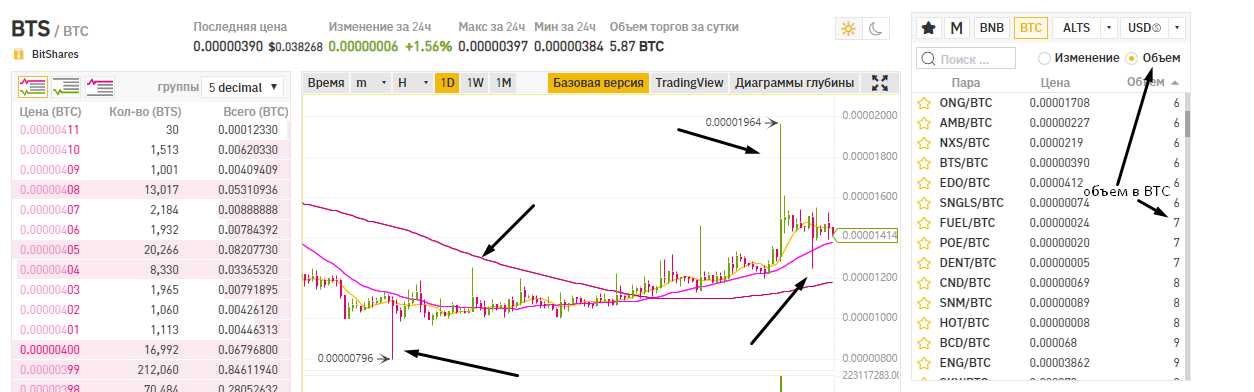

Трейдинг альткоинами с низким торгуемым объёмом сопровождает сильный рыночный шум, который разрушает классические модели.

Для любой схемы входа нужно определить точку риска — в которой прогноз опровергается. Обычно такой точкой служит локальный экстремум.

Но, работая с криптовалютами, следует понимать — капитализация даже монет из ТОП-10 относительно рынков фиатных инструментов невелика и позволяет крупным игрокам двигать цены и срывать стопы в популярных дислокациях, благо там находятся целые скопления остановочных ордеров.

Во избежание частых убытков, выхода два:

Постановка за очевидным уровнем с достаточным запасом

Преимущество — ордер будет срабатывать нечасто.

Минус — размер потенциального риска редко будет меньше размера целевой прибыли, что означает неустойчивость торговой системы.

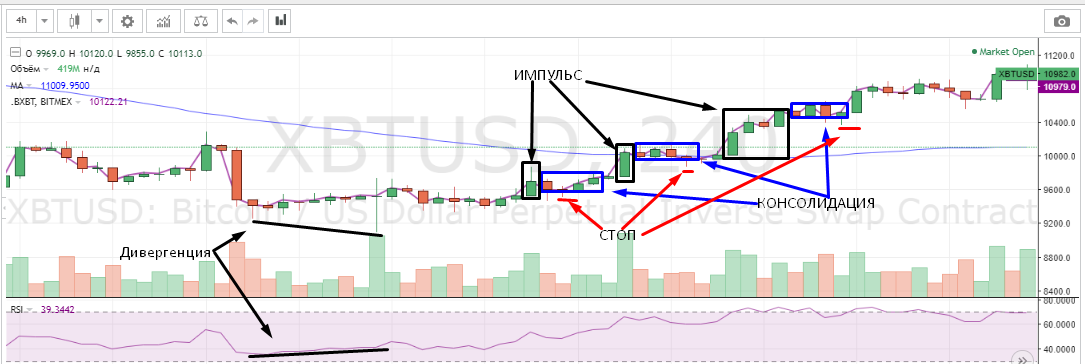

Короткий стоп после первого импульса в сторону цели

Плюс — хорошее соотношение потенциальной прибыли против риска. Импульс повторяется второй-третий раз, нередко — ещё больше.

Минус — необходимо научиться распознавать импульс и последующую консолидацию.

Эта схема очевидна, когда уже состоялась. В момент образования приходится ориентироваться только на конфигурацию импульс+консолидация.

Триггер на вход после импульса:

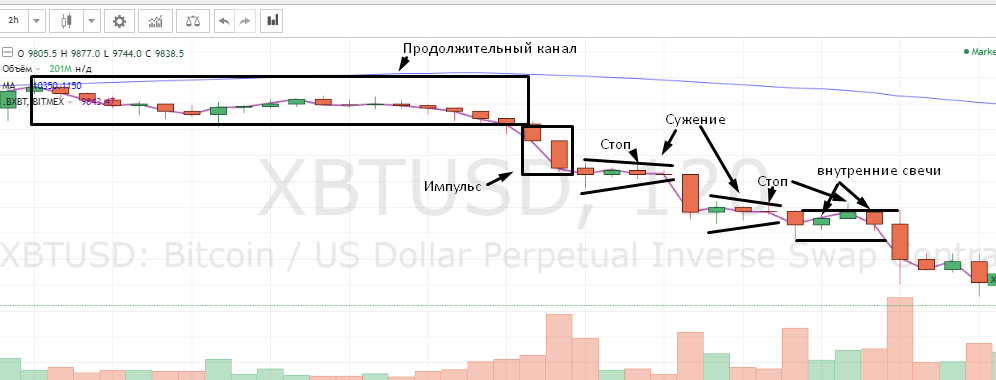

- произошёл импульсный пробой узкого, достаточно продолжительного канала или фигуры продолжения;

- есть остановка-консолидация после импульса;

- появление теней в процессе консолидации, как точек будущего стоп лосса;

- перед следующим шагом диапазон свеч уменьшается.

Сужение свеч — вещь относительная. Иногда читается визуально, как буквальное уменьшение диапазона. Иногда свечи просто являются внутренними, то есть прячутся внутри диапазона первой-второй свечи фазы остановки.

Дополнительно можно подключить индикатор и ориентироваться, например, на дивергенцию, целясь на разворотный импульс. Поставить МА 100, чтобы понимать приоритетную, на данный момент, тенденцию. Или использовать другие индикаторы.

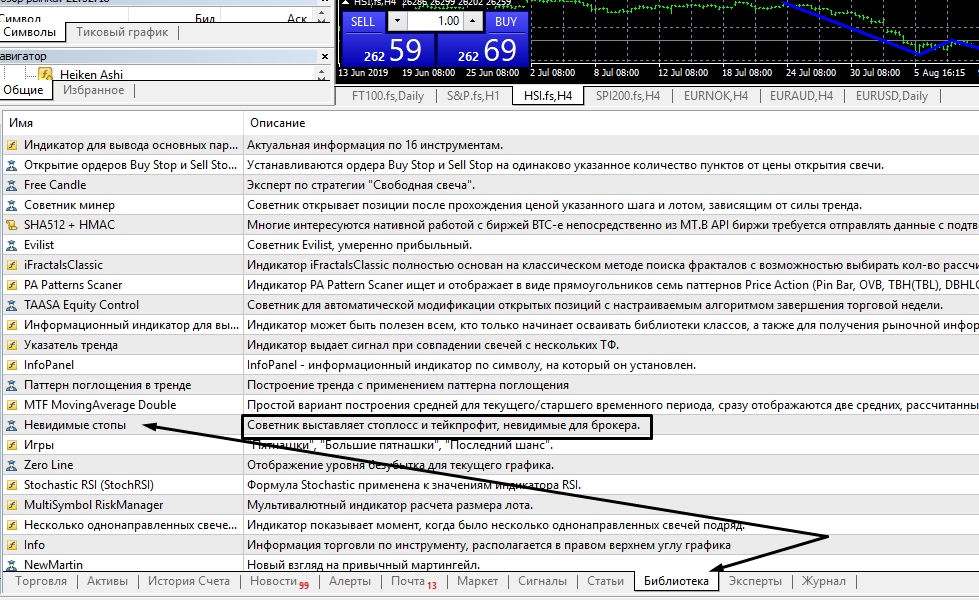

Невидимый стоп — частный случай

Невидимые ордеры применяются в работе с Форекс-брокерами. Как стоп, так и невидимый тейк профит, доступны в библиотеке МТ4. Советник устанавливает ордера, которые не отправляются на сервер, поэтому брокер их не видит и не может применять манипуляции против конкретного трейдера.

Торговля с брокером Форекс проблемная из-за широких спредов. Но в МТ4 есть защитный плавающий стоп, выбор маржинального плеча, сотни советников и скриптов. Некоторые трейдеры привыкли к функционалу МТ4 и предпочитают торговать криптовалютами на Forex.

Перечень Форекс-посредников с криптовалютами находится по адресу ru.investing.com.

Где наметить Take Profit?

Общие цели тейк профита следующие:

- В бычьем тренде котировки стремятся протестировать или превысить максимум. В медвежьем — минимум. Тренд актуален, пока развивается равномерно и заканчивается импульсными свингами. Разворотная модель начинается, когда котировки не могут сделать или удержать новый пик.

- В диапазоне — противоположная граница.

- При импульсе — ближайший сильный уровень. Окончание движения подтверждается снижением объёма.

- После пробития графической фигуры — шаг, равный диапазону фигуры — канала, высоты флагштока.

Пример канала:

Пример тренда:

Пример диапазона:

Пример импульса:

Как определить состояние рыночной среды?

Криптоактивы условно делятся на трендовые и диапазонные. С определения состояния рынка нужно начинать, перед тем, как намечать уровни стоп лосса, цели тейк профита. От диагноза зависит выбор торгового метода.

Как выявить характер монет? Нужно посмотреть на график криптопары на месяцах, затем неделях и днях.

- Что читается на графике?

- Есть последовательные max/min?

- Или порядок экстремумов хаотичен?

Например, пара ETH/BTC, обращающаяся на Binance на месячных графиках показывает раскоординированные экстремумы и только последняя последовательность 1-2-3-4 технически попадает под определение медвежий тренд.

Картина диапазона преимущественно сложилась и на недельных свечах.

И только на дневном графике видно, что пара способна на краткосрочные тренды.

Соответственно, шанс накопления прибыли у инструмента, склонного к диапазонам/коридорам, связан не со временем, а с достижением целевых уровней. Тренды здесь развиваются на часах/днях не до достижения исторических экстремумов, а от/до границ диапазона высшего временного порядка.

За несколько месяцев трейдер, желающий накопить прибыль от сделки в диапазоне, несколько раз увидит как плюс, так и минус позиции.

С инструментами, чья история на неделях/месяцах демонстрирует тренды, можно рассчитывать на накопление прибыли со временем.

Рекомендуется составить таблицу, как в примере ниже, описав характер криптопар. Условные обозначения:

- M — месячные таймфреймы.

- W — недельные периоды.

- D — дневные свечи.

| Трендовые | Флетовые | ||||

| M | W | D | M | W | D |

| BTC/USD | BTC/USD | BTC/USD | |||

| EOS/BTC | EOS/BTC | EOS/BTC | |||

| ADA/BTC | ADA/BTC | ADA/BTC | |||

| BCHABC/ BTC | BCHABC/ BTC | BCHABC/ BTC | |||

| ETH/BTC | ETH/BTC | ETH/BTC | |||

| LTC/BTC | LTC/BTC | LTC/BTC | |||

| TRX/BTC | TRX/BTC | TRX/BTC | |||

| XRP/BTC | XRP/BTC | XRP/BTC | |||

Если опускаться на часовые интервалы, станет понятно, что инструменты, склонные к флету на днях, способны только на внутридневные тренды — на таймфреймах до 4Н.

В результате, определив предпочтения криптоактивов, можно избежать ошибок:

- Не применять трендовые стратегии к монетам, склонным находится в диапазоне, равно как и не планировать свинговые тактики для трендовых инструментов.

- Устанавливать тейк профит и стоп лосс в правильных зонах интереса, в частности, намечать цели прибыли сообразно характеру конкретной криптовалюты.

Так, криптоинструмент, отрабатывающий тренды на днях/неделях, с высокой вероятностью будет достигать новых исторических экстремумов. Актив в канале/диапазоне станет совершать свинги, откаты, двойные тесты и частые развороты.

Зоны интереса в диапазонах

Для диапазонов зонами интереса служат:

- сильные уровни и границы — поддержки и сопротивления;

- круглые числа, например, для ETH/BTC — 0,04, 0,035, 0,03 и аналогичные;

- 50-60% коррекции импульсного колебания.

Кроме этого, есть правила, которые реализуются с высокой вероятностью:

- цена, оттолкнувшись от границы канала внутрь и достигнув середины диапазона, вероятнее всего пройдёт до его противоположной границы;

- котировки трижды тестируют границы диапазона, прежде чем совершают пробой;

- по мере отражения тестов уровни усиливают — линия, которую не удаётся пробить с 4-5 попытки и более, становится очень значимой;

- пробитие сильного уровня с подтверждением, то есть, хорошим закрытием за границей диапазона — сигнал к продолжению движения;

- при энергичных свингах, за большим максимумом следует меньший минимум и наоборот.

Классически, хорошим закрытием считаются 3 дня. В криптовалютах остановки и консолидации развиваются быстро, иногда лишь день или 1-2 свечи иного таймфрейма.

В общем случае, при сделках в диапазоне, тейк профит выставляется в районе сильных уровней, стоп-лосс за локальными экстремумами консолидаций после первого импульса в направлении сделки или за границами диапазона.

Зоны интереса трендов

- Актив в бычьем/медвежьем тренде будет стремиться протестировать или превысить ближайший долгосрочный максимум/минимум — годовой, месячный, в случае роста — исторический.

- Коррекция шага трендового движения составляет 50-60%, это цель тейк профита (контртренодовой стратегии) или уровень стоп лосса при входе в тренд на откате.

- Остановка тренда возникает, когда цена не смогла сделать новый экстремум, что выражается в двойной или тройной точке остановки, или когда новый после отката шаг был хуже предыдущего и формирует конфигурацию голова-плечи.

- Остановка тренда происходит на скромном диапазоне, ритм рыночных колебаний почти не меняется. Поэтому от остановки не следует ожидать разворот.

На разворот тренда можно рассчитывать после:

- Движения истощения, когда новому экстремуму соответствует снижающийся объем.

- Разворот может формироваться и как двойной-тройной тест и голова-плечи, но в отличие от отдыхающих остановок, все происходит с размахом — на глубоких колебаниях в среде повышенной волатильности.

- Частный случай — единственная точка разворота, которая появляется после движения с ускорением.

Зоны выставления стоп-лосса — уровни локальных максимумов/минимумов с запасом выше или ниже в несколько пунктов, обычно 5-7. Это точки, которые, при идентифицированном паттерне, не должны нарушаться, иначе модель отменится.

Локальный экстремум на выбранном таймфрейме должен подтвердиться закрытием двух свеч.

Объем позиции

Рекомендуется:

- Применять схемы с соотношением стоп-лосс/предполагаемый тейк-профит не менее, чем 1:1,5, но чем больше, тем лучше. Если удаётся брать прибыль в 3-5 раз больше риска, то даже имея всего 30% прибыльных сделок и 70% убыточных, трейдер будет зарабатывать, а его ТС характеризуется как чрезвычайно устойчивая.

- Уменьшать/увеличивать объем лота, в зависимости от риска. Допустим, по ТС на сделку должно быть не более 3%. При стоимости Биткоина 10 тыс. USD, между входом и стопом по сложившейся схеме — 700 USD, это 7% депозита. Пусть депозит трейдера 2 тыс. USD, тогда формула расчёта объёма лота (2000х3%)/7%=857 USD. Именно с таким максимальным лотом следует заходить в сделку. Тогда, если стоп исполнится, то составит 7% лота, но 3% всего депозита и правила ТС будут соблюдены.

- Планировать стоп лосс от 1 до 5% депозита. Точная цифра зависит от тестирования на истории и серии последовательных убытков.

- Выполнять вход полным лотом, в размере согласно ТС, без усреднения. Выход — частями, по достижению целевых уровней.

- Ставить широкий стоп лосс при тренде, если нет намерения покидать инвестицию при каждом откате, так как коррекции на часах перемежаются коррекциями на днях и неделях.

- Ставить близкий к текущим котировкам стоп при импульсе, чем стремительнее импульс развивается, тем ближе следует подтягивать стоп — это делает трейд прибыльным, в отличие от пересиживания отскока, в надежде на лучшие цены.

- При выборе классических торговых схем следует избегать криптовалют с небольшим объёмом торгов — капитализация ряда активов мала, движения котировок непредсказуемы.

Управление позицией

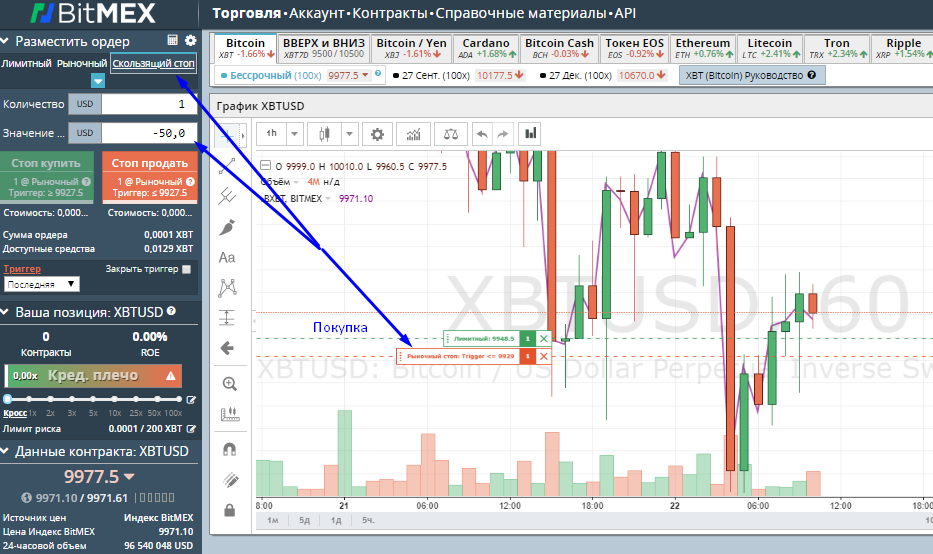

Удивительно, но на одних биржах есть полный комплект для ведения сделок, включая скользящий или трейлинг-стоп, например, на BitMEX.

На других, как Binance, имеется джентльменский набор из лимитных и стоп-лимитных ордеров, которые выполняют функции привычных для МТ4 стопа/профита.

А на популярной среди россиян EXMO, нет ни тейк профита, ни стоп лосса. Только лимитные и рыночные ордера.

Особенности ордеров популярных бирж

- Если лимитный ордер EXMO может служить тейк профитом, то Stop Loss на этой бирже придётся держать в голове и плохие сделки закрывать вручную.

- Когда функционал криптобиржи включает стоп лосс или его аналог, трейдер переводит ордер в безубыток, затем двигает вслед за ценой. Например, на Binance, есть ордер Лимит, который устанавливается на цену лучше рынка и Стоп-лимит — для цены хуже рынка. Соответственно, Лимит используется как тейк профит и лимитный на вход, Стоп-лимит, как стоп лосс, а также, как отложенный стоп-ордер для входа в сделку.

- Скользящий стоп, как на BitMEX, упрощает краткосрочный трейдинг, выставляется на заданном от текущей цены уровне, с отступом, например, 50 пунктов. Двигается за ценой, пока котировки перемещаются в сторону сделки. Остаётся на месте, когда цена разворачивается. Очень полезен для сопровождения импульсов.

Для сопровождения покупки трейлинг выставляется со знаком минус, поскольку должен отставать от котировок на определённые количество пунктов. Для продажи — как положительное число.

Тейк профит на сегодня

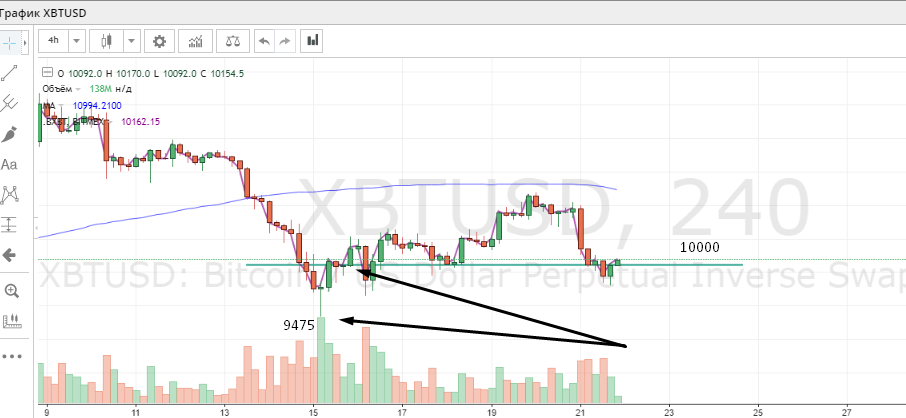

Приём, когда тейк выставляется не на ожидаемом, а на следующем уровне. Позиция отслеживается и закрывается в логической зоне при признаках завершения движения.

Но если котировки перешагнут целевую зону, то принесут дополнительные 500, иногда и 1000 пунктов. Как на рисунке, где Биткоин во время распродажи даже не заметил отметку 10 тыс. долларов и остановился только на 9475.

Криптоботы для работы с ордерами

На сегодняшний день функция Тейк-профита и Стоп-лосса реализована во многих ботах, например:

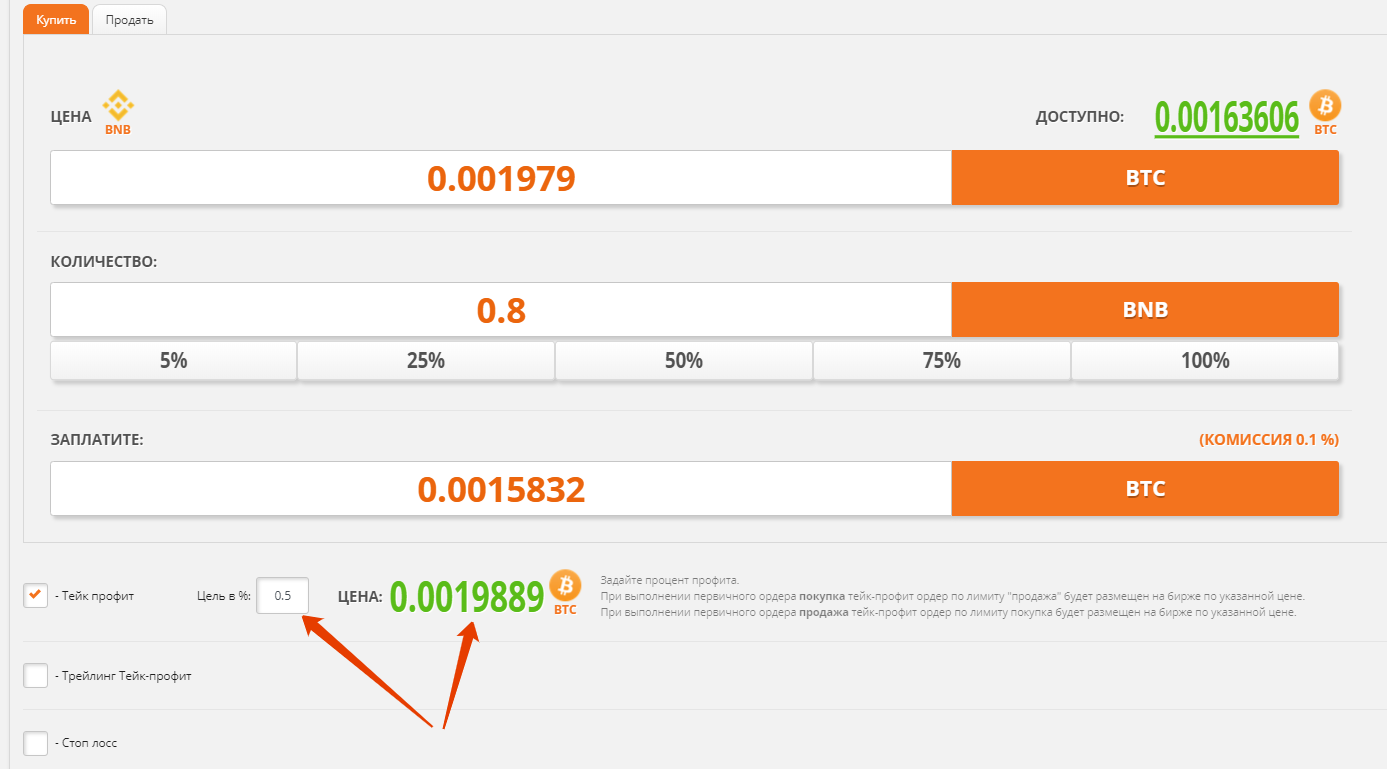

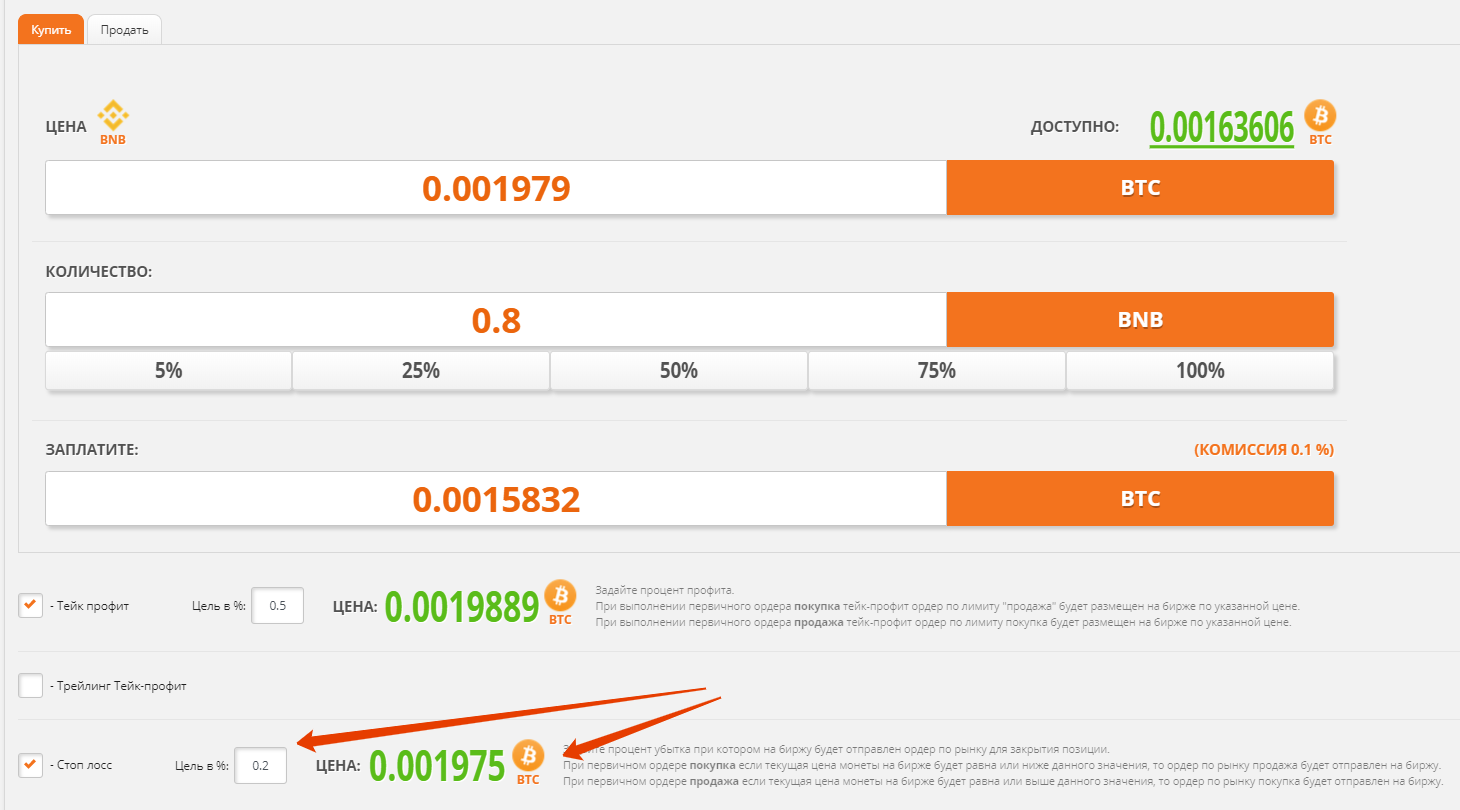

- Take Profit — после исполнения первичного ордера (по лимиту или рынку) будет выставлен противоположный ордер (Тейк-профит). Цена такого ордера будет определена процентом профита, который вы бы хотели получить после его исполнения.

- Stop Loss — может быть использован вместе с ордером Take Profit. Его нужно включать для минимизироввания потерь, когда цена уходит в другую сторону.

Cryptohopper — Тейк-профит находится в списке действий (Action) под названием Set Take Profit. Здесь можно изменять его процентное значение (не работает, если у вас включена опция «Использовать только трейлинг-стоп»).

GUNBOT — ордер можно включить в разделе Sell Settings:

Примеры стратегий

По тренду:

- Вход планируется после 50% коррекции спокойного шага рынка.

- Пока тренд развивается равномерно, его разворот маловероятен. Тейк профит можно выставить на логическом сильном уровне.

- Стоп лосс переносится сперва в безубыток, затем передвигается в точки 50% коррекции очередных шагов.

- При ускорении стоп подтягивается под свечи с увеличившимся диапазоном.

- Выход по тейку или при срабатывании стопа на развороте, после движения истощения с большим максимумом при малом объёме.

Как видно, чтобы взять хорошую прибыль даже на часовых свечах требуется терпение. Комбинация развивалась 5 дней, прибыль в 5,5 раз превзошла первоначальный стоп.

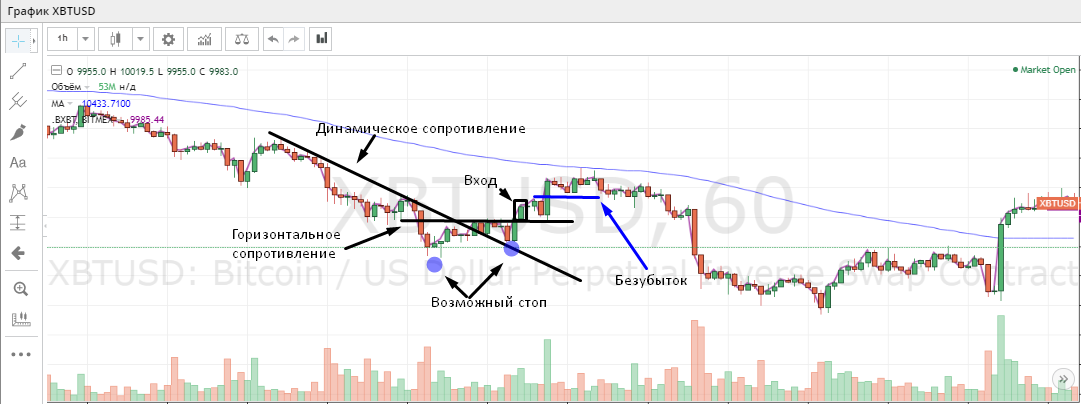

Контртрендовая:

- Пусть тренд нарушится пробоем двух сопротивлений — динамического и горизонтального.

- Вход на свече с хорошим закрытием после пробоя обоих линий.

- Цель 50% коррекции последнего шага вниз.

- Стоп за локальным минимумом.

Очевидно, что велика вероятность закрыться в безубытке. Можно взять прибыль на плановом уровне. Соотношение риск/прибыль с перевесом в сторону риска. Поэтому, контртрендовые модели можно разыгрывать, если есть цель по профиту в 2-3 раза превосходящая возможный убыток. Но в целом, эти схемы имеют плохую отдачу.

Разворот:

- Цена не смогла превысить годовой максимум. Образовалась двойная точка предположительного разворота при высокой волатильности.

- После подтверждения экстремума закрытием двух свеч, планируется вход на пробое локальной остановки.

- Первоначальный стоп располагается или за последним максимумом, или над зоной остановки, в зависимости от предпочтений трейдера. Риск, что более близкий стоп сработает — выше, как и соотношение прибыль/убыток.

- Ожидания — проекция диапазона, общий уровень (поддержка и одновременно сопротивление) или 50-60% коррекции последнего шага рынка на днях, который и привёл к годовому максимуму. Собственно, 3 цели совпали.

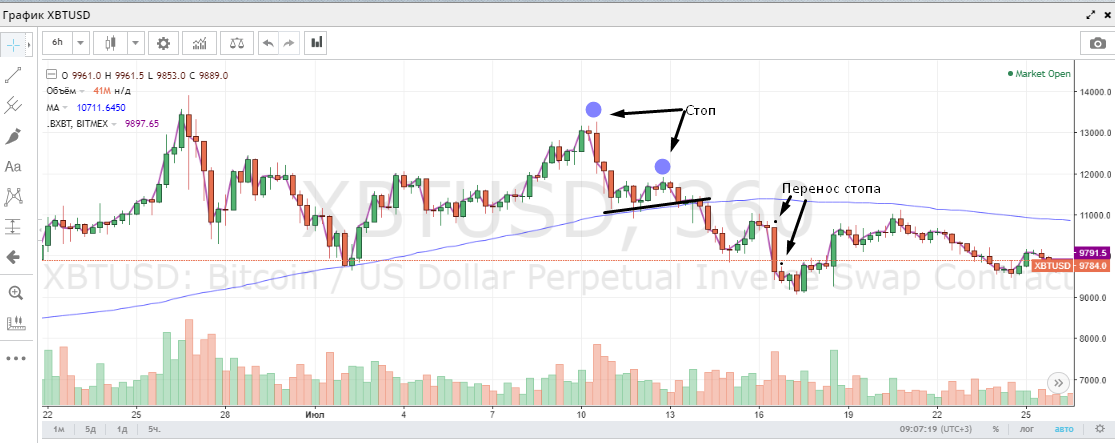

Разворот на днях:

Сопровождать позицию можно на 6-часовом графике. Следует учитывать, что падения всегда развиваются быстрее подъёмов, а при повышенной волатильности котировки делают резкие откатные свинги. Нужно перенести стоп в безубыток, дождаться коррекции и страховать позицию, в зависимости от характера рынка. При ускорении — стоит подтянуть стоп.

Тот же разворот на 6-часовых свечах:

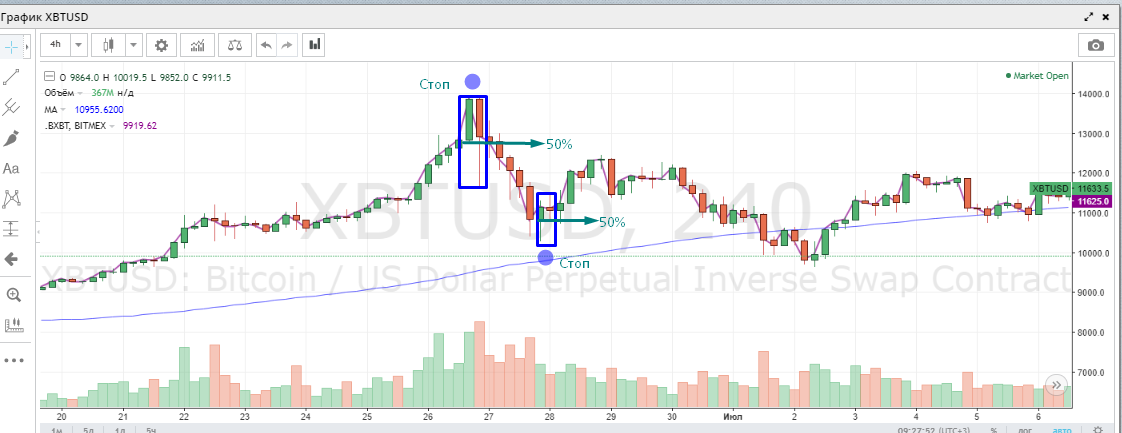

Единственная точка разворота:

- Сложна для идентификации, так как крипторынку не характерны классические модели истощения — Всплеск и полочка, Три индейца, Волны Вульфа. Единственный ориентир — стремительно ускорившаяся цена.

- Вход можно наметить на 50% коррекции разворотного импульса (отмечен синим прямоугольником) с первоначальным стопом за предполагаемой точкой разворота.

- Цель, в зависимости от рыночной стадии — 50-60% коррекции, новый максимум, сильный уровень.

На диаграмме видно, как единственная точка разворота против тренда не смогла протестировать предыдущий максимум. Преимущество модели — в быстрой реализации, сама схема требует близкого стопа при сопровождении позиции.

Заключение

Путь к успешному трейдингу — в грамотной постановке стоп лосса и тейк профита и взвешенном сопровождении каждой сделки.

Не следует пытаться отфильтровать все плохие входы — это невозможно. Достаточно выбирать обоснованный уровень первоначального риска. А также не надо расстраиваться, если стоп лосс выбивается в прибыльной зоне, до достижения цели по тейк профиту, так как плюс всегда лучше минуса.

Торговля криптовалютами похожа на рыбалку со спиннингом. У серьёзно настроенных новичков редкие сделки с высокой прибылью перемежаются чередой сделок с маленьким профитом. Со временем опыт копится и КПД возрастает.